Кингашская ГРК (Кингашская горно-рудная компания) — компания в сфере добычи и переработки сырья, осуществляет освоение Кингашского месторождения кобальт-медно-никелевых руд в Красноярском крае, зарегистрирована 2 мая 2006 года.

Регион:

Красноярский край (Красноярск)

ООО «УК «Интергео» – российская горнодобывающая компания, образованная с целью создания одного из ведущих производителей батарейных металлов. Компания осуществляет проект по разработке крупных месторождений цветных металлов: «Ак-Сугское» — в Республике Тыва, «Кингашское» и «Верхнекингашское» — в Красноярском крае.

Регион:

Московская область (Москва)

Геологическое изучение участков Луча, Ильдеус и Ильдеус-Южный на кобальт, медь и никель на территории Тындинского райорганизация.

Регион:

Хабаровский край (Хабаровск)

Разработка кобальт-медно-никелевого месторождения Шануч на территории Быстринского райорганизация; геологическое изучение Квинум-Кувалогорской никеленосной зоны на никелевую руду на территории Усть-Большерецкого, Елизовского и Соболевского районов.

Регион:

Камчатский край (Петропавловск-Камчатский)

ПАО «Южно-Уральский никелевый комбинат» – одно из крупнейших предприятий цветной металлургии в России, входящее в состав Группы «Мечел».

Регион:

Оренбургская область

ООО «Вторчермет НЛМК» — одна из крупнейших металлургических компаний в мире, крупнейший производитель стали в России. Группа НЛМК производит широкий спектр листового и сортового стального проката.

Регион:

Свердловская область

Российский горно-металлургический холдинг, производитель меди, цинка, угля и драгоценных металлов в стране. Помимо этого, предприятия УГМК производят свинец, селен, теллур, медный и никелевый купорос, другие виды попутной продукции.

Регион:

Свердловская область

Нас. пункт:

Верхняя Пышма

ПАО «Надеждинский металлургический завод» — градообразующее предприятие полного металлургического цикла.

Регион:

Свердловская область

«Русская Платина» — один из ведущих производителей металлов платиновой группы (МПГ) в мире. Активы компании, расположенные на территории России, включают в себя месторождения Кондер (Хабаровский край), Черногорское и южную часть Норильска-1 (Красноярский край).

Закрытое акционерное общество научно-производственная компания «Геотехнология» создана 21 марта 1997 г. и является одним из крупнейших предприятий горной промышленности Камчатской области. С 2006 года эксплуатирует кобальт-никелевое месторождение Шануч. Кроме того компания проводит поисково-оценочные работы Квинум-Кувалорогского место рождения и месторождения Джалта Амурской области.

Нас. пункт:

Петропавловск-Камчатский

«Норникель» является лидером горно-металлургической промышленности России, а также крупнейшим производителем палладия и рафинированного никеля и одним из крупнейших производителей платины и меди. «Норникель» производит также кобальт, родий, серебро, золото, иридий, рутений, селен, теллур и серу.

Планируется строительство крупного горно-обогатительного предприятия с годовой произвольностью по переработке руды 20 млн тонн с получением 600 тыс. тонн медно-никелевого концентрата.

Регион:

Красноярский край

МПК одна из лидирующих металлоторговых компаний на территории РФ.

Регион:

Челябинская область

Компания ООО «Литком-Тверь» начала свою деятельность в 2000 году, стремительно и успешно развиваясь в отрасли заготовки, переработки и реализации цветного металла.

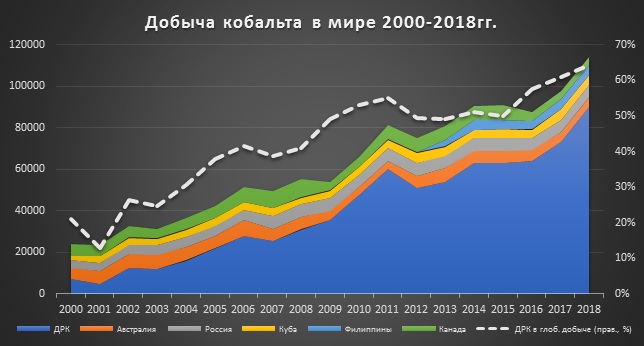

Кобальт — один из ключевых элементов (и с рыночной точки зрения самый дорогой) литий-ионных аккумуляторов. Около половины всех известных нам на сегодняшний день запасов кобальта находится на территории Демократической Республики Конго (ДРК). Более того, доля ДРК в общемировой добыче еще более ощутима — по состоянию на 2019 г. 64% глобальной добычи приходится на эту африканскую страну. В то время как ДРК доминирует в сфере добычи кобальта, Китай является бесспорным мировым лидером в области металлургической обработки кобальтовых руд, выпуская половину всех объемов кобальтосодержащих химических продуктов в мире.

На фоне американо-китайского торгового противостояния КНР может использовать кобальт в качестве одного из многих рычагов воздействия на Вашингтон. В американских экспертных кругах уже осознали такую угрозу и начали рассматривать возможности диверсификации поставщиков и наращивания собственных перерабатывающих мощностей.

В то время как риски, связанные с позициями Китая на рынке кобальта, рассматриваются и анализируются в последнее время весьма тщательно, критический анализ рисков, связанных со возможным сбоем сырьевых поставок из ДРК, весьма непредставителен. А ведь внезапная смена власти с последующей национализацией всего минерального богатства страны может поставить под удар всю индустрию возобновляемой энергетики — начиная с электромобилей и заканчивая фотовольтаическими установками. Причин для такого развития событий предостаточно — ДРК по сей день является одной из беднейших стран мира (ВВП на душу населения — 560 долларов США по данным Группы Всемирного банка) с нестабильной политической обстановкой.

Каковы перспективы России на общемировом рынке кобальта? На долю страны приходится 4% объемов добычи и запасов кобальта, причем единственной компанией, поставляющей на данный момент кобальт на мировые рынки, является «Норникель». Каких-либо существенных успехов в плане добычи в перспективе не просматривается. Таким образом, для обеспечения своей собственной ресурсной базы России также следует запустить свой вариант «выхода за рубеж». Россия уже научилась жить под санкциями, а переход на самофинансирование ей помог в деле выстраивания жизнеспособной финансовой инфраструктуры. Россия также имеет опыт работы в государствах, «разрываемых» этносоциальными разногласиями — нефтегазовые компании в Ираке (и вскорости также в Сирии), металлургические компании в Нигерии и Гвинее. Также есть шанс, что военное сотрудничество с Мали позволит России выйти на рынок добычи урана в этой стране. И ввиду неизбежного роста спроса на кобальт, этот вариант должен быть обязательно проанализирован, особенно на фоне появления первых успешных российских компаний (Хевел, НоваВинд и др.), работающих в сфере возобновляемой энергетики.

Говоря о необходимости инвестировать в кобальт, следует также рассмотреть ценовую конъюнктуру металла. Несмотря на текущую волатильность, рынок кобальта перейдет в стадию хронического дефицита в 2022–2023 гг., что лишь подкрепляет необходимость действовать как можно скорее.

Человечество открыло кобальт около трех столетий тому назад, и вплоть до недавнего времени этот металл, традиционно используемый для легирования стали или в качестве нефтехимического катализатора, не причислялся к ряду наиболее «популярных» элементов периодической системы. Однако растущая роль транспортных средств с электродвигателем возвела кобальт в пантеон ключевых металлов XXI века наряду с чаще упоминаемыми литием и никелем. Этот метал обладает уникальным циклом производства, переработки и сбыта, который может вызвать нешуточные страсти на мировых товарных биржах.

Не стоит ожидать, что кобальт легко решит проблему быстрого перехода от углеводородного сырья к возобновляемым источникам энергии. Как бы парадоксально это ни звучало, добыча металлов, столь необходимых для производства электромобилей или строительства кластера ветрогенераторов, является более материалоемким вариантом, нежели использование систем на углеводородном топливе. Кроме того, если переработка углеводородного сырья распространена по всему миру — нефтеперерабатывающие, нефтехимические или газохимические заводы есть в каждом субрегионе нашей планеты — то добыча металлов и их металлургическая обработка может в некоторых случаях сводиться к трем-четырем странам.

График 1. Добыча кобальта в мире в 2000–2018гг.

Источник: USGS.

Кобальт — один из ключевых элементов (и с рыночной точки зрения самый дорогой) литий-ионных аккумуляторов. Около половины всех известных нам на сегодняшний день запасов кобальта находится на территории Демократической Республики Конго (ДРК). Более того, доля ДРК в общемировой добыче еще более ощутима — по состоянию на 2019 г. 64% глобальной добычи приходится на эту африканскую страну. В то время как ДРК доминирует в сфере добычи кобальта, Китай является бесспорным мировым лидером в области металлургической обработки кобальтовых руд, выпуская половину всех объемов кобальтосодержащих химических продуктов в мире.

Общемировые запасы кобальта во всех его разновидностях составляют около 25.5 млн тонн. Эта оценочная величина Геологической службы США не включает ресурсы моря. Следует отметить, что осадочные месторождения кобальта на дне мировых океанов изучены довольно плохо, несмотря на высокие показатели кобальта в железомарганцевых конкрециях Тихого и Атлантического океанов (0.3–2%). На данный момент не существует ни одного проекта, который бы ставил своей целью добычу кобальта со дна морей и океанов, поэтому в пределах данного анализа будем довольствоваться перспективами наземной добычи.

Неосознанные риски

На фоне американо-китайского торгового противостояния КНР может использовать кобальт в качестве одного из многих рычагов воздействия на Вашингтон. В американских экспертных кругах уже осознали такую угрозу и начали рассматривать возможности диверсификации поставщиков и наращивания собственных перерабатывающих мощностей. Примечательно, что этот тренд является результатом современной промышленной политики пекинских властей. В 2000 г. Китай являлся незначимым игроком на рынке кобальта, однако благодаря фокусу на развитии возобновляемых технологий и электромобилестроения он превзошел всех западных конкурентов в этой сфере. По состоянию на конец 2018 г. перерабатывающие мощности Китая, позволяющие извлекать до 45 тыс. тонн кобальта в год, составляют 47% от общемировых мощностей.

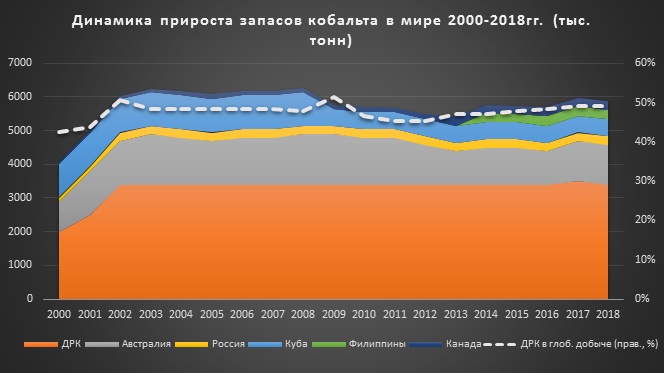

График 2. Динамика прироста запасов кобальта в мире 2000–2018 гг.

Источник: USGS.

Собственная добыча Китая составляет лишь 2% мирового рынка добычи и 1% запасов (см. График 2), однако китайские компании активно участвуют в проектах за рубежом. Например, CDM — дочерняя компания китайской фирмы Huayou Cobalt — действует на конголезском рынке и является главным скупщиком кобальтовых руд, добытых кустарным способом на территории ДРК (в частности, в докладе Amnesty International отмечается, что эта компания была неоднократно замечена в эксплуатации детского труда в стране). Принимая во внимание также то обстоятельство, что 75% мирового лития проходят в той или иной мере через Китай, будь то непосредственная добыча или обработка, КНР имеет в своих руках очень серьезную козырную карту, которая может поставить под вопрос деятельность таких компаний как Apple, Dell, General Motors или Tesla.

Связи китайских металлургических компаний, работающих с кобальтом, и западных корпораций прослеживаются с трудом. В ходе расследования Amnesty International проблемы детского труда на кобальтовых рудниках ДРК было выявлено, что практически все технологические лидеры мира не раскрывают из каких именно рудников и металлургических комбинатов покупают кобальт для своего производства. При этом половина из опрошенных компаний (включая таких гигантов, как Samsung, Microsoft или VW) сообщает, что не использует конголезский кобальт.

Секрет «ресурсного успеха» Китая кроется в весьма своевременном осознании своих слабых мест и эффективном целеполагании. На заре китайского экономического роста 2000-х и 2010-х гг. китайское руководство осознало, что не обладает достаточными запасами определенных ресурсов на территории собственной страны и сделала вектор «выхода за рубеж» («зоу чуку») одним из основных направлений 10-й (2001–2005 гг.), а затем и последующих Пятилеток. В рамках этого идейного направления КНР заключила в 2007 г. контракт на предоставление льготного кредита на 5 млрд долларов взамен на вхождение китайских компаний на ресурсный рынок ДРК.

Аутсорсинг рисков

В то время как риски, связанные с позициями Китая на рынке кобальта, рассматриваются и анализируются в последнее время весьма тщательно, критический анализ рисков, связанных со возможным сбоем сырьевых поставок из ДРК, весьма непредставителен. А ведь внезапная смена власти с последующей национализацией всего минерального богатства страны может поставить под удар всю индустрию возобновляемой энергетики — начиная с электромобилей и заканчивая фотовольтаическими установками. Причин для такого развития событий предостаточно — ДРК по сей день является одной из беднейших стран мира (ВВП на душу населения — 560 долларов США по данным Группы Всемирного банка) с нестабильной политической обстановкой.

Реальным риском может стать бунт населения на территориях, ранее подпадающих под провинцию Катанга (упразднена в 2015 г.). Дело в том, что на кобальтовых рудниках, которые не контролируются частными компаниями и номинально находятся в ведении государства, работает порядка 150 тыс. рудокопов, называемых на местном языке “creuseurs” (копатели). Их труд, обеспечивающий порядка 10 % общемирового объема добычи кобальта, ведется в нечеловеческих условиях и фактически не оплачивается (средний заработок за один рабочий день, длящийся по 14–16 часов, составляет 1–2 доллара США). Более того, здесь широко распространена практика использования детского труда.

Зная о репутационных потерях, возникающих из-за слабости государственного аппарата в сфере регулирования добычи минералов, власти ДРК предприняли ряд законодательных мер для улучшения состояния в стране (напр. план действий до 2020 г. по устранению худших форм детского труда), однако так и не смогли обеспечить их реализацию. Осознавая все возрастающую зависимость благосостояния политических элит и экономики страны в целом от китайского капитала, Киншаса в ноябре 2018 г. увеличила ставку роялти в три раза до 10% и смогла выстоять против серьезных лоббистских попыток кобальтодобывающих компаний (Glencore, China Moly, CDM). Добиться большего пока государственные власти не в состоянии.

Отдельно стоит сказать об экологических и социальных последствиях добычи кобальта в неразвитых странах на примере ДРК. «Удобство» кобальта для среднестатистического потребителя состоит в том, что большинство отрицательных экологических последствий их напрямую не касается. Помимо очевидной проблемы детского труда имеется и ряд других вопросов — в больницах Катанги заметно участились случаи анэнцефалии и других пороков развития в семьях шахтеров. Питьевая вода и подземные воды загрязнены, поэтому в теле детей и взрослых, живущих возле рудников, на несколько порядков выше уровень металлов, нежели у обычных граждан. Кобальт в целом является менее ядовитым металлом нежели остальные, однако ввиду минерального богатства ДРК в ходе добычи «копатели» имеют дело не только с кобальтом (Катанга также очень богата ураном).

Что делать?

Каковы перспективы России на общемировом рынке кобальта? На долю страны приходится 4% объемов добычи и запасов кобальта, причем единственной компанией, поставляющей на данный момент кобальт на мировые рынки, является «Норникель». Каких-либо существенных успехов в плане добычи в перспективе не просматривается, после значительного роста начала 2000-х гг. уровень добычи в 2017–2018 гг. составил 6 000 тонн. Первоочередной проблемой «Норникеля» является качество кобальтосодержащих руд — в отличие от залежей ДРК ресурсы на территории России не позволяют добывать кобальт отдельно. Таким образом, для обеспечения своей собственной ресурсной базы России также следует запустить свой вариант «выхода за рубеж».

Интересно, что ряд западных государств, в первую очередь Соединенные Штаты и почти все базирующиеся там компании, решили пойти другим путем. Производитель электроники Panasonic уже несколько лет работает над новым видом аккумуляторов, который бы содержал минимум кобальта. Хотя стоит отметить, что кобальт является тем элементом, который делает работу аккумулятора безопаснее (препятствует чрезмерному нагреванию как в случае с никкелевыми аккумуляторами) и продолжительнее.

С одной стороны, понятно желание западных производителей избежать чрезмерной зависимости от китайских поставщиков и не увековечивать тягостные ассоциации с эксплуатацией детского труда, с другой стороны, при имеющихся технологических познаниях аккумуляторы без кобальта будут качественно хуже. Принимая во внимание, что потребителей в первую очередь интересует результат, вне зависимости идет ли речь о требующих большого количества аккумуляторов для электромобилей или стандартной электроники, а не предыстория продукта, стратегия западных концернов представляет большой риск, так как они по собственной воле ограничили свои возможности в системе снабжения кобальта.

В отличие от трейдеров вроде компании Glencore, Россия в состоянии финансировать и руководить крупными инфраструктурными проектами, столь нужными для поднятия общего экономического уровня стран Центральной Африки. Именно в этом кроется одна из основных причин столь плавного вхождения китайских инвестиций в сырьевой сегмент ДРК — взамен официальной Киншасе были обещаны крупные инфраструктурные проекты. Даже такая состоятельная трейдерская компания как Glencore не в состоянии обеспечить множество разноплановых гражданских проектов как могла бы это сделать Россия (и которые уже осуществляет КНР). Китайские компании в течение последних лет понесли репутационные издержки, которые усугубляются тем обстоятельством, что для охраны своих месторождений в ДРК китайские компании используют конголезскую армию. Хотя ДРК является безоговорочным лидером в плане добычи и запасов кобальта, Замбия, на территорию которой распространяется так называемый «Медный пояс», также представляет коммерческий интерес.

Вне всякого сомнения, тщательный анализ рисков, всех преимуществ и недостатков должен предшествовать любой инвестиционной стратегии. Россия имеет относительно слабые позиции в сфере электроники и производства литий-ионных батарей, однако традиционно сильна в сфере добычи сырья — имеет капитал и навыки работы в «трудных» государствах. Инвестиции в ДРК являются высокорискованными из-за неразвитости конголезского государства, к тому же кобальт с 2019 г. включен в список «конфликтных материалов» (conflict minerals), подпадающих под санкции США.

Однако Россия уже научилась жить под санкциями и переход на самофинансирование ей помог в деле выстраивания жизнеспособной финансовой инфраструктуры. Россия также имеет опыт работы в государствах, разрываемых этносоциальными разногласиями — нефтегазовые компании в Ираке (и вскорости также в Сирии), металлургические компании в Нигерии и Гвинее, существует также шанс, что военное сотрудничество с Мали позволит России выйти на рынок добычи урана в этой стране. И ввиду неизбежного роста спроса на кобальт, этот вариант должен быть обязательно проанализирован, особенно на фоне появления первых успешных российских компаний (Хевел, НоваВинд и др.), работающих в сфере возобновляемой энергетики.

График 3. Цена кобальта на мировых рынках.

Источник: Thomson Reuters.

Говоря о необходимости инвестировать в кобальт, следует также рассмотреть ценовую конъюнктуру металла. 2019-й год ознаменовался существенным падением котировок. Если вначале года кобальт котировался на уровне 30 долларов за фунт (порядка 450 граммов), то по состоянию на начало августа он торгуется вдвое ниже (см. График 3). Причиной тому является наращивание добычи кобальта в ДРК всеми возможными способами. Добыча Glencore, единственного из крупных игроков в Конго, который публикует отчетность по деятельности в стране, выросла на 28% в первом полугодии 2019 г. Однако, несмотря на текущую волатильность, рынок кобальта перейдет в стадию хронического дефицита в 2022–2023 гг., что лишь подкрепляет необходимость действовать как можно скорее.

В АО «Кольская горно-металлургическая компания» (г. Мончегорск

дочернее предприятие ГМК «Норильский никель») в рамках реализации

стратегического инвестиционного проекта «Кобальтовое

производство» получен первый электролитный кобальт.

Таким образом на Кольском полуострове введено в эксплуатацию

единственное в России промышленное производство

высококачественного и конкурентоспособного на мировом рынке

продукта — электролитного кобальта высших марок.

Инвестиции в проект, которые составили более 2 млрд рублей,

должны окупиться в короткие сроки благодаря дополнительной

прибыли, полученной за счет снижения эксплуатационных

расходов и прироста стоимости товарной продукции,

качественные характеристики которой позволяют

ее использование как в открытом секторе (аккумуляторы,

катализаторы, магниты и т. д.), так

и в аэрокосмическом и оборонном.

Получение кобальта будет осуществляться по хлоридной

экстракционно-электролизной технологии, разработанной

специалистами компании совместно с учеными института

«Гипроникель».

Технологическая схема нового производства состоит из следующих

этапов: очистка никелевого электролита от кобальта и получение

первичного кобальтового кека с окислением хлором и осаждением

гидроокиси кобальта в две стадии; растворение кобальтового

концентрата в соляной кислоте; очищение полученного раствора

экстракционным способом; электролиз хлоридного кобальтового

электролита в электролизных ваннах, из которых на выходе

получается катодный металл.

Технология получения электролитного кобальта была отработана на созданной в Кольской ГМК в 2000 году опытно-промышленной

установке. С 2007 года компания наладила на ней выпуск небольшого

количества металлического кобальта. В процессе реализации проекта

«Кобальтовое производство» технология была доработана и адаптирована к условиям промышленного производства.

До недавнего времени основной кобальтовой продукцией, выпускаемой

в Цехе электролиза никеля (ЦЭН) Кольской ГМК, являлся кобальтовый

концентрат. Этот промежуточный продукт направлялся на другие предприятия для дальнейшей переработки в товарную

кобальтовую продукцию, имеющую широкое применение в различных

отраслях промышленности.

В 2009 году специалистами института Гипроникель проведены

расчеты, которые доказали экономическую целесообразность создания

собственного кобальтового производства ГМК «Норильский никель» на базе Мончегорской промплощадки Кольской ГМК. Работоспособность

закладываемых в проект технических и технологических решений была

подтверждена устойчивой работой участка экстракции кобальта ЦЭН.

В практическую стадию реализации проект вступил в 2011 году.

За истекшее время были выполнены масштабные работы по реконструкции нескольких переделов — двухстадиальной

кобальтоочистки и гидрометаллургического участка № 2, построены

новые технологические переделы — экстракционное отделение и электролизный участок, склад соляной кислоты, а также внешние

сети и эстакады, объекты вспомогательного назначения. Все работы

проводились без остановки действующего производства.

В технологической цепочке производства кобальта высших марок

задействовано как уже имеющееся в Компании оборудование, так и абсолютно новое от российских и зарубежных производителей, таких

как ERG (Air Pollution Control) Ltd, Darley, Flottweg, EBNER,

Роскомстрой.

«Развитие всех площадок компании „Норильский никель“ движется

в соответствии с единой стратегией большой компании. Ее главный

фокус сосредоточен на первоклассных активах, а также на

„дисциплинированном“ подходе к управлению инвестициями, —

отмечает генеральный директор АО „Кольская ГМК“ Игорь

Рышкель. — „Кобальтовое производство“ — как раз один из тех

инвестиционных проектов, которые призваны повысить экономическую

эффективность компании».

Кобальт находит широкое и разнообразное применение в различных отраслях промышленности, сельском хозяйстве и медицине, что связано с замечательными свойствами этого металла и его сплавов.

Около 80% кобальта расходуется на получение сверхтвердых, жаропрочных, инструментальных и износостойких сплавов, а также постоянных магнитов. Эти сплавы находят применение в машиностроении, в авиационной технике, ракетостроении, электротехнической и атомной промышленности.

Ниже мы расскажем о 10 странах, лидирующих по добыче кобальта.

10. Конго

В Конго находятся крупные месторождения кобальта в мире, особенно в провинции Катанга. Запасы кобальта в стране оцениваются примерно в 3,4 миллиона тонн. Ежегодная добыча достигает 90 000 тонн.

9. Россия

Запасы кобальта в России оцениваются в 250 000 млн тонн. Основная добывающая активность сосредоточена в Республике Алтай. Ежегодная добыча составляет 5 900 тонн.

Российская компания Норникель является лидирующей российской компанией по добыче кобальта.

8. Куба

Большая часть запасов кобальта Кубы сосредоточено в районе Моа. Ежегодная добыча достигает 4 900 тонн кобальта. Общие запасы кобальта Кубы оцениваются в 500 000 тонн.

7. Австралия

Месторождение Маррин, которое принадлежит компании Glencore, является одним из крупнейших месторождений в Австралии. Glencore добывает кобальт как побочный продукт на никелевых месторождениях в Австралии. Ежегодная добыча достигает 4 700 тонн.

6. Филиппины

Ежегодная добыча кобальта в Филиппинах составляет 4 600 тонн. Крупнейшим месторождением является проект AdlayCagdianaoTandawa Project, который принадлежит компании CTP Construction and Mining.

Общие запасы кобальта на Филиппинах оцениваются в 280 000 млн тонн.

5. Канада

Ежегодная добыча кобальта в Канада составляет 3 800 тонн. Общие запасы кобальта в Канаде составляют 250 000 млн тонн, по этому показателю Канада занимает пятое место в мире.

Крупнейшие месторождения — Voisey’s Bay Mine, Sudbury Area Mine в провинции Онтарио, принадлежащее Glencore, а также Nunavik Mine в провинции Квебек .

4. Мадагаскар

Ежегодная добыча кобальта в Мадагаскаре достигает 3 500 тонн. Запасы кобальта в Мадагаскаре оцениваются в 140 000 млн тонн.

3. Папуа-Новая Гвинея

Ежегодная добыча кобальта в Папу-Новой Гвинее составляет 3 200 тонн. Общие запасы кобальта составляют 56 000 млн тонн. Крупнейшим месторождением является месторождение кобальта и никеля Раму, которое было открыто в 1962 году.

2. Китай

Второе место по добыче кобальта занимает Китай, ежегодная добыча которого достигает 3 100 тонн. Запасы Китая оцениваются в 80 000 млн тонн. Крупнейшее месторождение расположено в провинции Цинхай.

1. Марокко

Крупнейшей добывающей страной стал Марокко, ежегодная добыча которой достигает 2 300 тонн.

Основная добыча ведется на месторождении Bou-Azzer, принадлежащем компании Managem International. На этом месторождении работы ведутся с 1928 года. Общие запасы кобальта в Марокко оцениваются в 17 000 млн тонн.